Первый финансовый семейный фестиваль Черноземья прошел в воронежском Доме молодежи в воскресенье, 10 ноября. Игры и лекции посетили более 2 тыс. человек разных возрастов и профессий. Цель бесплатного фестиваля – доказать, что разобраться в финансовых тонкостях может каждый.

Самые маленькие гости приняли участие в игре «Магазин», показали свои знания в финансовой викторине «Правда или ложь» и попробовали себя в ментальной арифметике. Старшеклассников заинтересовала лекция «Бизнесмен из школы: пути заработка подростков». Взрослые посетители фестиваля выбирали мастер-классы и лекции по личным предпочтениям. Кто-то хотел послушать о мошенничествах с банковскими картами, а кто-то – о современных цифровых трендах.

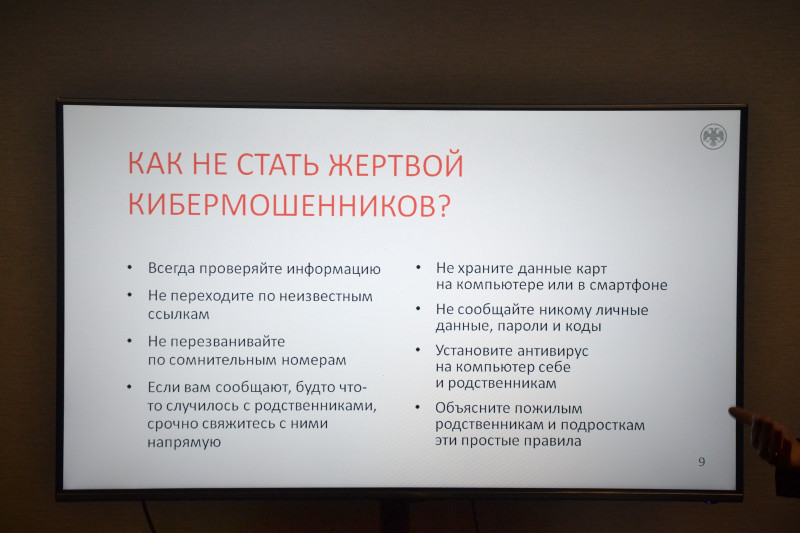

Журналист РИА «Воронеж» поговорила со спикерами семейного фестиваля – экспертами в банковской сфере – и записала ключевые тезисы о защите банковских карт.

Можно ли давать свою карту в руки другому человеку?

Банковская карта – только ваша. Ее нельзя передавать посторонним лицам, например официантам. Если они, например, говорят, что терминал для оплаты находится в другой комнате, правильным будет пройти в ту комнату и лично расплатиться (хотя сейчас во многих общепитах существуют беспроводные терминалы, которые приносят прямо к столику клиента).

Что может случиться, если вы передадите свою банковскую карту и она исчезнет из вашего поля зрения даже на минуту? Злоумышленник может скопировать данные карты. Для этого ему даже не потребуются специальные устройства – он может просто сфотографировать или переписать номер, срок действия и CVV/CVC карточки. Эту информацию можно использовать, например, для оплаты покупок в интернет-магазинах.

С какого возраста ребенок может получить банковскую карту?

По Гражданскому кодексу РФ дети могут совершать мелкие бытовые покупки уже с шести лет, поэтому с этого же возраста ребенку можно оформить его первую банковскую карту. Но дети могут пользоваться только дополнительными картами, которые привязаны к родительским. То есть на «детской» карте будут указаны имя и фамилия ребенка, но банковский счет будет мамы или папы.

Благодаря таким картам исчезает потребность выдавать детям наличные деньги, которые можно потерять и которые могут украсть или отнять, – воры и хулиганы скорее предпочтут вытащить из рюкзака или куртки наличку, чем карту. Также, расплачиваясь картой, ребенок не запутается со сдачей.

В случае с банковской картой родители могут определить ежедневный или недельный лимит, который будет доступен ребенку. Взрослые получат возможность наблюдать за тем, как их ребенок распоряжается карманными деньгами: тратит все сразу или распределяет. Затем на семейном совете можно обсудить все возникшие финансовые вопросы. Правда, есть в безналичной оплате и минус: ребенок проще расстается с «виртуальными» деньгами, поэтому для некоторых подростков научиться финансовому планированию легче с помощью наличных сбережений.

А вот открыть собственный счет в банке и завести личную карту подросток сможет, только когда ему исполнится 14 лет и он получит паспорт.

Как защитить банковскую карту от мошенников?

Эти правила должны знать все независимо от возраста.

Не храните ПИН-код от банковской карты в одном месте с картой – например, в кошельке. И тем более не записывайте его на карте. Если вам сложно запомнить ПИН-код, вы всегда можете изменить его на более удобный для вас.

Прикрывайте клавиатуру банкомата или платежного терминала рукой, когда набираете ПИН-код. Это простое правило сейчас многие игнорируют, особенно в супермаркетах, когда за вами стоит большая очередь. Тем не менее не стесняйтесь это делать, а если совершаете операции в банкомате и очень близко к вам стоит человек, попросите его отойти на пару шагов. Обычно люди спокойно реагируют на такую просьбу.

Если потеряли карту, нужно ее заблокировать через мобильное приложение либо сообщив в банк. Дети должны сразу сообщить об утере родителям (если карта детская). В каждом банке существуют свои правила при блокировке карты клиентом. Если вы сообщили об утере карты и поставили блокировку, то карту могут заблокировать навсегда, а вам оформят перевыпуск.

Помните, что конфиденциальные данные карты – срок действия, фамилию владельца, CVV/CVC, код – у вас не имеет права спрашивать никто из посторонних. Безопасно называть только номер карты: его могут спрашивать, например, когда хотят перевести вам деньги. Но если вы поняли, что явно звонят мошенники, лучше не говорить и номер карты.

Как избежать скиммеров?

Мошенники могут установить на банкомате видеокамеру или скиммер – устройство, которое копирует данные с магнитной карты. Оно выглядит как клавиатура банкомата, ее незаметно крепят поверх оригинальной, и, нажимая фальшивые клавиши, человек, сам того не зная, передает мошенникам данные своей карты. Злоумышленники, используя украденные данные, могут изготовить копию вашей карты.

Чтобы избежать такого мошенничества, используйте банкоматы в охраняемых местах: отделениях банка, больших торговых точках. В таких местах существует видеонаблюдение, и мошенники вряд ли будут рисковать, устанавливая там скиммеры. Они предпочтут одиноко стоящий на малолюдной улице банкомат.

Как мошенники могут выманить деньги с банковской карты?

Есть такое понятие, как социальная инженерия, – 97% случаев мошенничества с банковскими картами относятся именно ней. Социальная инженерия – это комплекс психологических приемов в общении, позволяющий ввести человека в заблуждение с целью выведать нужную информацию. Так мошенники выманивают у людей данные их карт и получают доступ к их деньгам.

Мошенники обзванивают по базе данных потенциальных жертв. Люди перечисляют незнакомцам свои средства. А если они сами перевели деньги, то, к сожалению, банк не вернет средства. Но сообщить о мошеннической атаке в банк и в полицию нужно даже в этом случае, чтобы мошенников могли вычислить.

Чтобы не попасться в сети телефонных мошенников, нужно знать их основные ловушки. У таких злоумышленников есть определенная схема разговора. Они знают, как продолжить беседу, даже если человек на это не настроен, знают «крючки», за которые можно зацепиться разговоре. Чаще всего мошенники давят на страх, торопят, чтобы человек не мог быстро и трезво оценить ситуацию.

Схема 1: карту заблокировали

Самая распространенная сейчас схема – это звонки мошенников с подменных номеров. Мошенник звонит через виртуальную АТС, на мобильном телефоне жертвы при этом определяется официальный телефон банка. В большинстве случаев мошенник представляется сотрудником службы безопасности банка, сообщает о том, что по карте проходит подозрительная операция, вот-вот спишутся все деньги, и, чтобы остановить этот процесс, необходимо срочно сообщить данные карты, CVV-код или код из SMS. Так как мошенники знают фамилию, имя и отчество жертвы, торопят и создают стрессовую ситуацию. Человек верит и сообщает всю необходимую информацию, лишаясь таким образом денег. Эксперты советуют при подобном звонке положить трубку, самостоятельно перезвонить в банк по номеру горячей линии (он указана на карте) и узнать, действительно ли есть проблема с вашей картой. Причем номер нужно набирать вручную, не перезванивать по сброшенному, чтобы вновь не попасть на линию к мошенникам.

Схема 2: родственник попал в беду

Это один из самых старых, но до сих пор живучих методов телефонных мошенников. Вам звонят и сообщают, что кто-то из родных стал виновником ДТП, покалечил человека (вариантов «неприятностей» много») и, чтобы устранить проблему, нужно перевести определенную сумму денег на некий счет. Не паникуйте! Сразу же позвоните родственнику, который якобы в беде. В 99% случаев ваш близкий возьмет трубку и скажет, что у него все в порядке.

Схема 3: перевод не тому

Вы видите, что пришло SMS с зачислением некой неожидаемой суммой. Сразу же после этого вам звонят и говорят, что это был ошибочный перевод, – перепутали всего одну цифру в номере карты или счета – и просят вернуть деньги другому получателю. Ничего не переводите! Сначала проверьте баланс своей карты – возможно, никакого зачисления не было, а SMS с суммой пришло с номера, похожего на банковский. Если сумма все-таки была перечислена, обратитесь в свой банк и напишете заявление об ошибочном зачислении денег. Может быть, мошенник действительно перевел вам сумму – вы перечислите ее на указанный им счет, который официально не имеет к мошеннику никакого отношения, а злоумышленник потом напишет в отделении банка заявление об ошибочном переводе на вашу карту. Тогда с вашей карты в официальном порядке снимут зачисленную сумму, но доказать, что уже ее отдали, вы не сможете.

Схема 4: компенсация

Мошенники часто представляются сотрудниками Банка России, прокуратуры, суда, Министерства здравоохранения, Министерства финансов и других учреждений. Зачем? Чтобы человек на другом конце провода начал волноваться, «ведь просто так оттуда не звонят», и потерял бдительность. Почувствовав растерянность, злоумышленник сообщает радостную новость: вам положено возмещение ущерба от действий мошенников – компенсация за купленные медицинские товары или услуги экстрасенсов. Если для получения обещанной компенсации «сотрудник» попросит вас что-то оплатить (подоходный налог, налог на прибыль, банковский сбор, обязательную страховку, госпошлину, комиссию за перевод денег), а тем более попросит предоставить паспортные данные или банковские реквизиты, это телефонный мошенник.

Не следуйте никаким указаниям, ничего не оплачивайте и не предоставляйте личную информацию: у настоящих сотрудников она уже есть.